Supposons qu’un individu confonde bourse et casino et qu’il veuille tenter sa chance, souhaitant faire un coup d’argent rapide. Il pourrait par exemple un bon matin placer à la bourse toutes ses économies et se retirer du marché juste avant la fermeture le jour même. Avec une telle tactique, qu’en est-il de ses probabilités d’encaisser un gain, de toucher le Jackpot? Si les données historiques peuvent nous servir de guide, notre investisseur « spéculateur » n’a que 54% de chances que la journée choisie pour jouer à la bourse en soit une où le rendement de l’indice boursier est positif. Il a donc tout près d’une chance sur deux de perdre de l’argent. Comment faire pour augmenter ce taux de succès? Je vais d’abord présenter la solution souvent proposée pour ensuite élaborer sur une approche complètement différente reposant sur les tendances saisonnières à la bourse.

Pour améliorer le taux de succès en matière d’investissement, la recommandation généralement formulée, celle qui provoque une indigestion à la majorité des investisseurs tellement ils en entendent souvent parler, consiste à allonger l’horizon de placement. Le tableau 1 résume le pourcentage des périodes qui ont été haussières pour l’indice S&P/TSX Composite du 1er juillet 2006 au 1er février 2013. Il illustre bien que la probabilité d’encaisser un profit a été directement proportionnelle à l’horizon de placement. Il semble donc rationnel pour l’investisseur qui a perdu de l’argent à la bourse la première journée de conserver son placement plus longtemps et ainsi souhaiter un jour se renflouer. D’où la blague souvent formulée : Un placement à long terme est défini comme un investissement à court terme qui a mal viré [et que l’on a conservé dans l’espoir de se « refaire »].

Il existe certains cycles qui tendent à améliorer le taux de succès de ceux qui savent les reconnaître. L’investisseur souhaite d’abord et avant tout s’enrichir. Il ne veut pas simplement se faire dire qu’il a davantage de chances d’obtenir un rendement positif en détenant son placement pendant 1 an plutôt que pour 1 mois. Il désire plutôt savoir que des mesures sont prises pour maximiser ses rendements espérés pour le mois à venir. Jay Kaeppel, stratège américain et auteur du livre à succès Seasonal Stock Market Trends, a développé un système de négociation reposant sur l’hypothèse que le rendement d’une journée à la bourse est directement proportionnel au nombre d’indicateurs cycliques favorables à ce moment. Il explique dans ses publications les indicateurs qu’il observe pour bonifier son rendement en ciblant des journées précises où la probabilité de hausse s’élève à 57.2% (une amélioration par rapport à la moyenne de 54.4% du tableau 1).

Cette approche m’a inspiré grandement dans l’élaboration de mon propre modèle, L’horloge des tendances saisonnières (voir l’illustration 1), que j’ai conçu pour des périodes mensuelles plutôt que journalières (n’ayant pas une clientèle de « day traders »). Chaque mois, un pointage, indiqué sur le cercle extérieur jaune, me sert de mesure des conditions cycliques. Illustrons le fonctionnement de L’horloge à l’aide d’un exemple que j’ai souvent soulevé : les mois d’hiver sont généralement meilleurs à la bourse que les mois d’été. Ainsi, si le mois en cours est situé entre novembre et avril, un pointage de 1 apparaît dans l’avant dernier cercle extérieur (celui de couleur « blanc cassé »). Le cercle extérieur jaune représente pour sa part la somme des pointages attribuables aux 9 cycles observés. Plus l’indicateur total est élevé pour un mois donné, plus grand est le nombre de tendances saisonnières favorables et meilleure est l’espérance de rendement.

Un tel modèle peut paraître intimidant à première vue, mais l’avantage clé est que le pointage peut être établi à l’avance, indépendamment des surprises économiques, de l’évolution de la dette d’un pays ou de son taux de chômage. Nul besoin d’un modèle de prévision économique sophistiqué pour savoir par exemple que le mois de février 2016 sera un mois appartenant à la période d’hiver. Le tableau 1 présentait que 67.6% des périodes de 6 mois étaient historiquement haussières. L’investisseur qui aurait cependant choisi de n’investir que pour des périodes de 6 mois débutant à chaque année en novembre et se terminant en avril aurait eu davantage de succès avec 71.4% de probabilités de gain (automne 2006 à aujourd’hui). D’où le pointage de 1 pour cet indicateur. Chacun des 8 autres indicateurs de L’horloge est également utilisé pour bonifier les chances de succès moyennes présentées au tableau 1. Par construction, le pointage de L’horloge peut se situer entre -1 et +7 pour un mois donné (selon le nombre de tendances saisonnières et cycliques favorables).

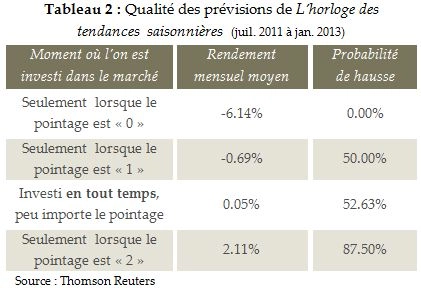

J’ai partagé pour la première fois avec des clients mon horloge en juillet 2011. Nous constations à cette époque que le pointage mensuel des deux années à venir se situerait presque toujours entre 0 et 2. Le tableau 2 résume après coup le rendement obtenu depuis ce temps selon le pointage préétabli. Tel qu’attendu, le rendement a été en moyenne plus élevé les mois où le pointage l’était lui aussi.

Résumons : le tableau 1 nous apprenait qu’historiquement, seuls 60.8% des mois sont positifs. Le tableau 2 illustre pour sa part que depuis la publication de L’horloge, nous aurions pu augmenter à 87.5% ce taux de succès en n’investissant que lorsque le pointage indiqué était de 2.

Pour les 19 mois situés entre juillet 2011 et janvier 2013, la hausse mensuelle moyenne du TSX fut 0.05%, un rendement largement inférieur à la moyenne de 2.11% observée lorsque le pointage était de 2. Puisque notre échantillon n’est constitué que de 19 observations depuis la publication de L’horloge, il ne faut pas croire que le but de l’exercice est de quantifier avec exactitude les probabilités de succès. L’avenir des marchés boursiers ne peut être modélisé avec précision de toute façon. Ainsi, je ne privilégie pas de tout vendre lorsque le pointage est bas. Mais l’exercice d’aujourd’hui, ainsi que mes tests rétroactifs sur des historiques plus longs, me suggèrent qu’il serait imprudent de fermer les yeux sur mon modèle dans le choix de surpondérer ou non une classe d’actifs.

En mars 2013, l’indice Dow Jones Industriel a atteint un nouveau sommet historique, effaçant enfin les pertes gigantesques de 2008. Il est vrai que les baisses à court terme de la bourse finissent généralement par se replacer. Il faut cependant parfois attendre très longtemps. C’est pourquoi je crois que la gestion de portefeuille ne se limite pas à détenir des titres pour le long terme dans l’espoir de les voir s’apprécier. Il existe des circonstances dans lesquelles la prudence est de mise. Certains indicateurs cycliques et saisonniers signalent parfois assez bien le danger et peuvent également nous éclairer sur les périodes qui tendent à être plus propices à l’enrichissement.

Conseiller en placement

Gestionnaire de portefeuille