On dit souvent qu’une portion importante de nos placements doit être investie dans des titres à revenus fixes. On entend par revenus fixes des produits tels que les obligations classiques, les obligations corporatives, les certificats de placement garanti (CPG), les obligations à coupons détachés, les obligations à rendement réel, etc. Chacun de ces produits présente des caractéristiques uniques et il sera question ici des différences entre les CPG et les obligations à coupons détachés.

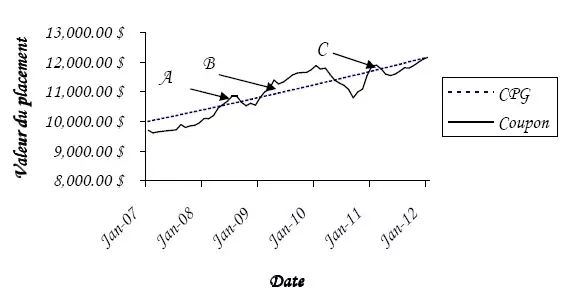

Le CPG (ou dépôt à terme) est un produit relativement bien connu. On place un montant d’argent à un taux connu à l’avance pour un terme prédéterminé. À titre d’exemple, en plaçant 10,000.00$ à 4% (intérêts composés) pour 5 ans, nous obtiendrions des intérêts s’élevant à 2,166.53$. La droite pointillée à la figure 1 représente l’évolution linéaire de la valeur du dépôt à terme en question. Le CPG 5 ans est bien souvent non-rachetable et doit être détenu jusqu’à l’échéance.

Fig. 1 – Évolution de la valeur de 2 types de titres à revenus fixes

À la figure 1, on voit également que l’évolution de la valeur d’un coupon détaché n’est pas linéaire pour sa part. La raison de cette non-linéarité est que le coupon détaché peut être vendu en tout temps. Il a donc une valeur marchande et celle-ci est influencée entre autres par le niveau des taux d’intérêts en vigueur sur le marché. Ainsi, il est parfois possible, comme c’est le cas pour les périodes A, B et C de notre exemple, que le coupon détaché puisse être vendu à profit. En vendant le coupon détaché dans une de ces trois périodes, le rendement réalisé serait supérieur au 4% annuel composé attendu initialement. Mais le contraire serait aussi vrai si on vendait le coupon à un moment moins favorable. De plus, il n’y a aucune garantie qu’une occasion comme A, B ou C se présentera. On peut néanmoins s’assurer de ne pas obtenir moins que 4% tout simplement en conservant le coupon détaché jusqu’à l’échéance. L’émetteur remettra alors à l’investisseur l’équivalent du montant investi (10,000.00$) ainsi que des intérêts qui sont dus (2,166.53$).

Conseiller en placement

Gestionnaire de portefeuille