Avant de mourir, il y a de cela une trentaine d’années, une femme a dit à son mari : « Je ne serai plus là pour gérer nos finances, alors tu vas devoir apprendre à t’administrer. Ne risque jamais plus que 10% de ton argent. La portion de nos économies qui est présentement dans des obligations d’épargne, assure-toi de toujours la renouveler dans des placements 100% garantis ». Cette histoire s’est déroulée bien avant la pandémie de COVID-19 et même avant la crise financière de 2008. Bref, bien avant les interventions non-conventionnelles des banques centrales des dernières décennies qui ont maintenant pour effet de priver les gens d’obtenir sur leurs dépôts des intérêts dignes de ce nom. Voyons si les leçons de sagesse du passé, enseignées par cette femme à son mari, s’appliquent toujours dans le contexte actuel.

Dans mon temps…

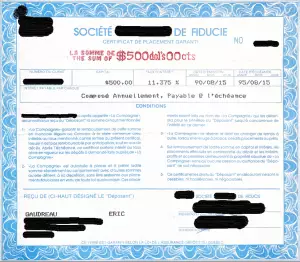

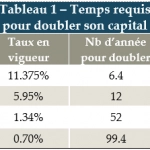

L’été était bien avancé et l’école allait bientôt recommencer. Le moment était venu pour moi d’aller placer une tranche d’argent accumulée grâce à mon emploi d’été. À l’époque, épargner était particulièrement motivant. Comme vous pouvez le voir à l’illustration 1, les taux d’intérêts dépassaient les 11% par année pour un certificat de placement garanti (CPG) 5 ans. Avec un tel rendement, j’espérais pouvoir doubler mon argent en moins de 6½ ans!

Illustration 1: Un CPG détenu « dans mon jeune temps »

Mes plans ont cependant été déjoués en cours de route. En effet, après les cinq premières années, au moment du renouvellement, les taux d’intérêt avaient chuté dramatiquement. On m’offrait maintenant 7.55%. Fini le merveilleux rendement de 11.375%… et terminé l’espoir de doubler mon capital en moins de 6½ ans. J’allais maintenant devoir attendre 8 mois supplémentaires pour que mon placement de 500$ finisse par valoir 1,000$.

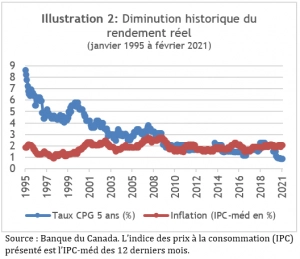

Pour me consoler, on m’a expliqué qu’un contexte de bas taux d’intérêt coïncide en général avec une période où l’inflation est moins élevée. On fait moins de rendement, mais le coût des biens augmente moins rapidement. Ainsi, même si les taux sont plus bas, investir notre argent demeure intéressant puisque le rythme d’augmentation de notre pouvoir d’achat est toujours aussi élevé. Ce qui compte, c’est le rendement réel (rendement « nominal » auquel on soustrait l’inflation). Quand les taux étaient à 11% (rendement nominal), l’inflation tournait autour de 5%. Le rendement réel correspondait donc à 6%. Suite au renouvellement de mon CPG, à 7.55% nominal en 1995, je pouvais espérer obtenir à nouveau un rendement réel presqu’aussi élevé, puisque l’inflation avait glissé sous les 2%. Quel soulagement!

L’illustration 2 montre la chute spectaculaire des taux qui s’est poursuivie après le renouvellement en 1995 de mon CPG (courbe en bleue). Le point le plus creux observé sur le graphique pour les CPG fut atteint très récemment (hiver 2021), après les nombreuses interventions des banques centrales en réponse à la pandémie.

L’investisseur d’aujourd’hui qui place son capital en CPG devra attendre plus de 50 ans pour doubler son argent si les taux demeurent au niveau actuel (tableau 1)! On est loin des 6.4 ans nécessaires dans mon jeune temps.

Le plus dramatique cependant, c’est que cette diminution des taux est survenue même si l’inflation n’a pas baissé (courbe rouge de l’illustration 2)! Résultat : l’inflation des 12 derniers mois est deux fois plus élevée que le taux d’intérêt offert sur les CPG 5 ans. Le rendement réel est ainsi négatif, ce qui signifie que le pouvoir d’achat de l’investisseur en CPG diminue au fil du temps. Il ne s’agit pas d’un accident. Les banques centrales font tout ce qui est en leur pouvoir pour garder les taux d’intérêt en deçà de l’inflation. Les gouvernements dépensent ainsi en toute confiance, puisque les emprunts dont ils ont besoin ne coûtent presque rien en intérêts. Il s’agit d’une stratégie de relance économique qui s’apparente énormément à celle observée après la 2ième guerre mondiale, époque où les rendements réels étaient négatifs, tout comme aujourd’hui.

Bien des gens ont l’impression d’être retenus ou brimés par le reconfinement. Parallèlement, plusieurs épargnants se sentent eux aussi réprimés, d’une autre façon. Le contrat moral qui leur est offert équivaut en quelque sorte à ceci : vous devez faire votre part en vous contentant d’un rendement inférieur à l’augmentation du coût de la vie, pour espérer une reprise économique pour le bien de la collectivité. Je ne dis pas que je suis contre le principe… même que j’y adhère. Je me prête au jeu, tout comme je respecte le mieux possible les règles sanitaires qui sont attendues de nous. Mon point, cependant, est qu’en ma qualité d’investisseur, je demeure songeur et j’évalue toutes les options, pour mes clients et pour moi-même. Parmi celles-ci, nous avons (liste non exhaustive) :

– se contenter du rendement obtenu et accepter que son train de vie devra un jour diminuer

– épargner davantage de capital, pour pallier au manque de rendement sur le capital

– toucher à son capital, plutôt que de le laisser en héritage, puisque le rendement ne suffit pas

– prendre plus de risque et espérer obtenir de meilleurs rendements (sans garanti)

Bien entendu, le choix d’un véhicule de placement dépend de notre tolérance aux risques. Un CPG (ou une obligation) est parfois le meilleur choix pour un investisseur. On doit aussi reconnaître que l’érosion du pouvoir d’achat est un phénomène observable à long terme principalement. Un investisseur dont l’horizon est inférieur à 10 ans et qui vit en deçà de ses moyens n’en souffrira pas. Mais pour ceux dont l’horizon est plus long et qui souhaitent étudier les possibilités, une combinaison des options présentées plus haut pourrait être envisagée. La pandémie et la baisse de la bourse de mars 2020 m’a fait réaliser une fois de plus à quel point les investisseurs sont généralement plus tolérants qu’on pourrait le croire à des chutes rapides et profondes du prix des actions. Lorsque la situation leur est bien expliquée, ils comprennent que les variations à court terme des marchés n’affectent pas l’atteinte de leurs objectifs à long terme.

En conclusion, le contexte actuel nécessite certaines réflexions. Il est parfois pénalisant de continuer à agir selon un vieux conseil reçu il y a 30 ans, comme celui de la femme qui a dit à son mari de toujours renouveler en placements garantis ses obligations d’épargne à leur échéance. Son but était de l’aider à faire croître prudemment son argent au fil du temps. Elle ne pouvait pas deviner que son conseil finirait un jour par garantir à son mari une diminution de son pouvoir d’achat. Nous sommes tous d’accord : à court terme, les actions sont généralement les placements les plus volatils. Mais à long terme, le véritable risque que l’on souhaite éviter typiquement est l’érosion de notre pouvoir d’achat, et non pas les variations journalières de la bourse.

Eric Gaudreau, M.Sc., CFA

Gestionnaire de portefeuille

____________

Qui s’en sort le mieux au dernier trimestre?

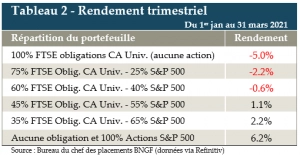

Certains titres à revenu fixe, comme les obligations par exemple, ne doivent pas obligatoirement être détenus jusqu’à l’échéance. Nous savons cependant qu’un tel avantage (la liquidité) vient avec une publication quotidienne de la valeur marchande à laquelle ces titres s’échangent. Lorsque les taux montent, le prix des obligations baisse. Quand les taux sont bas comme ils le sont de nos jours, une très faible hausse de taux provoque une importante baisse de prix. Ainsi, en plus de devoir se contenter d’un faible taux d’intérêt, l’investisseur en obligations doit également tolérer une certaine volatilité des prix.

Le tableau 2 montre qu’au cours du premier trimestre de 2021, les variations de prix des obligations furent si importantes que les portefeuilles les plus concentrés en titres à « revenu fixe » sont les seuls à avoir reculé. Ajoutons que le rendement réel est encore plus faible que ce qui est présenté dans ce tableau, car ce dernier ne tient pas compte de l’inflation et de son effet négatif sur le pouvoir d’achat.