Je vais vous raconter aujourd’hui l’histoire d’un travailleur qui souhaitait obtenir une hausse de salaire, mais qui craignait s’appauvrir plutôt que s’enrichir en changeant de braquette d’impôt. Plusieurs salariés ont des questionnements similaires alors que la pénurie de main d’œuvre dans plusieurs industries fait monter la rémunération offerte par plusieurs employeurs. Est-il vrai qu’il n’est pas payant de faire des heures supplémentaires et qu’il ne nous restera presque rien après impôt? Est-ce que les contribuables à haut revenu donnent la moitié de leur salaire à l’impôt? Est-ce que la prime temporaire offerte aux infirmiers(ères) par le gouvernement du Québec en vaudra la peine un coup l’impôt enlevé? Nous tenterons de répondre à ces questions en abordant aujourd’hui la notion d’impôt « progressif » et les conséquences d’un tel régime fiscal sur les finances personnelles des québécois.

Débutons par l’histoire de cet homme qui devait rencontrer sous peu son patron pour renégocier son salaire à la hausse. Sachant que le pourcentage d’impôt à payer augmente en fonction des revenus, il ne voulait surtout pas faire d’erreur. Il a alors posé la question à son comptable : « De combien il ne faut pas que mon boss m’augmente pour éviter d’en avoir moins dans mes poches, après impôt, que ce que je gagne présentement? » Un tel questionnement est fréquent et normal considérant la difficulté pour les contribuables d’obtenir des renseignements clairs à propos des paliers d’impôts (les fameuses braquettes) et de leur fonctionnement véritable.

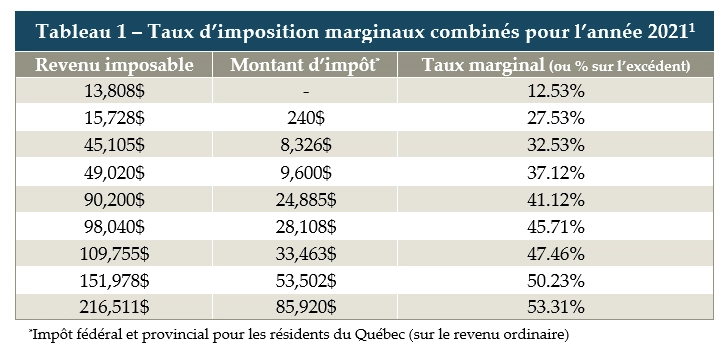

La réponse à donner à notre travailleur est toute simple : si une hausse de salaire, de l’intérêt sur vos placements, une prime ou toute autre forme de revenu vous fait passer dans un palier d’impôt supérieur, il faut quand même accepter avec gratitude chaque dollar supplémentaire qui vous est offert et ce sera payant de le faire. Pourquoi? Parce qu’on « bascule » au nouveau taux d’impôt seulement pour les revenus qui excèdent le seuil, on n’applique pas ce gros taux rétroactivement aux premières tranches de dollars gagnés. Si vous gagnez 90,250$ alors que votre voisin a un revenu de 90,200$ (50$ de moins que vous), votre taux d’impôt marginal atteindra 41.12% (alors que votre voisin aura évité de justesse ce seuil tel qu’on peut le voir au tableau 1). Mais n’ayez crainte, votre nouveau taux de 41.12% ne sera appliqué que sur vos 50$ derniers dollars gagnés. Autrement dit, votre première tranche de 90,200$ de revenu ne vous coûtera toujours que 24,885$, soit un impôt identique à celui de votre voisin. Vous ne serez pas plus pauvre que votre voisin, même si avez basculé dans une braquette plus élevée. Vous aurez en réalité 29.44$ de plus que lui dans vos poches après impôt [50$ – (41.12% X 50$)].

La règle à retenir, c’est qu’il vous restera généralement au moins quelques sous de plus dans vos poches sur chaque dollar additionnel gagné. Mais pourquoi alors entend-t-on si souvent : « Ça ne vaut pas la peine de faire des heures supplémentaires, l’impôt m’enlève presque tout? » Il est vrai qu’à l’étude du relevé de paie d’un employé ayant fait quelques heures supplémentaires, on peut parfois avoir l’impression que le pourcentage d’impôt additionnel retenu est démesurément élevé, un peu comme si un nouveau taux s’appliquait rétroactivement à chaque dollar gagné. À première vue, il ne reste pas beaucoup plus d’argent dans les poches de l’employé que s’il n’avait pas fait d’heures supplémentaires. Cette impression s’explique en bonne partie par la façon dont le service de la paie calcule les impôts à retenir à la source. Mais à la fin de l’année, lors de la production de la déclaration de revenu, l’équilibre se rétablira. Si trop d’impôts furent retenues à la source, un remboursement d’impôt sera obtenu. Les paramètres du tableau 1 finiront par être appliqués.

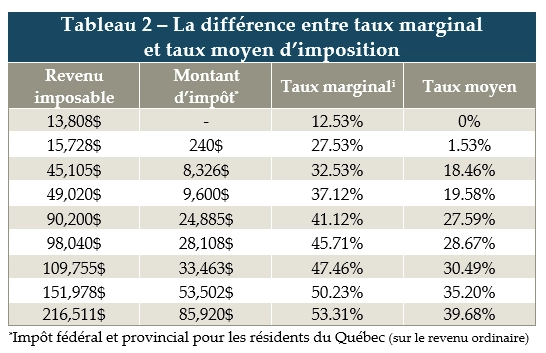

Autre question : « Est-il vrai qu’un salarié qui gagne plus de 151,978$ donne la moitié de ses revenus à l’impôt? » Non, le taux marginal d’imposition de 50.23% ne doit pas être interprété ainsi. C’est plutôt le taux moyen d’imposition qui nous renseigne sur le pourcentage du revenu total qui ira en effet à l’impôt (tableau 2). On l’obtient en divisant le montant d’impôt par le revenu (53,502$/151,978$ = 35.2%). En résumé, un peu plus du tiers d’un salaire de 151,978$ ira à l’impôt, et non pas la moitié.

En conclusion, notre régime fiscal est loin d’être simple. Sa complexité le rend difficile à interpréter, ce qui peut nuire à la prise de décision de certains contribuables. On entend souvent les gens craindre l’impact sur leur taux d’impôt qu’aurait un boni, une prime, un versement rétroactif de salaire ou tout autre forme de revenu supplémentaire. Souvenons-nous en réalité que le taux marginal maximal d’impôt n’atteint jamais 100%. L’impôt ne vous enlèvera pas 1.10$ sur le prochain dollar que vous gagnerez. Certaines exceptions seront présentées au bas de cette page, mais ces anomalies sont extrêmement rares et ne sont pas la norme. Le régime fiscal n’a pas pour objectif de décourager l’ardeur au travail, l’innovation et la productivité. L’atteinte d’un nouveau palier ne devrait pas être une mauvaise nouvelle en soi. Au contraire, ce serait même rentable et souhaitable. Pas seulement pour le gouvernement, mais pour vous aussi. J’espère que mes propos donneront hâte à certains de mes lecteurs de monter de braquette…

Eric Gaudreau, M.Sc., CFA

Gestionnaire de portefeuille

____________

L’impôt « progressif » progresse-t-il vraiment?

L’éligibilité d’un contribuable à certains crédits (ex : TPS, Solidarité, etc.) ainsi qu’à certains filets sociaux dépend des revenus. Ainsi, les gouvernements retiennent dans les faits d’autres sommes, en plus de l’impôt de base. À titre d’exemple, le montant accordé en raison de l’âge diminue lorsque les revenus d’un contribuable excèdent 35,650$. En tenant compte de l’ensemble de ces mesures, l’impôt est dans les faits beaucoup plus élevé que ce qui nous est annoncé. Il n’y a pas que les riches qui laissent plus de 50 cennes à l’impôt sur chaque dollar additionnel gagné! Le taux effectif marginal d’imposition (TEMI) est une mesure du taux de charge fiscale sur un revenu supplémentaire qui prend en considération un vaste ensemble d’éléments. La Chaire de recherche en fiscalité en finances publiques (CFFP) de l’Université de Sherbrooke a produit de nombreux écrits sur le TÉMI et a développé un outil disponible en ligne pour le mesurer[i]. En prenant en considération la récupération des prestations fiscales canadiennes pour enfants ou d’autres mesures, la CFFP souligne qu’il arrive parfois que le TÉMI excède les 100%. Ces aberrations sont rares et le but de la Loi de l’impôt sur le revenu n’est pas de créer de telles injustices, sinon, elle encouragerait le travail au noir. Des modifications sont parfois apportées au fil du temps (de budget en budget) pour tenter de régulariser ces situations non désirées. Certains diront que les tentatives pour corriger ces injustices ne sont pas assez musclées puisqu’elles existent encore malgré la lutte qu’on leur fait. Précisons que ces situations ne sont pas la norme et ne touchent que quelques cas particuliers (ex : personne monoparentale recevant un revenu de pension qui décide de cohabiter avec un nouveau conjoint dont les revenus se situent à un niveau particulier qui la pénalise). Une bonne planification financière s’impose pour détecter ces situations et réduire les impôts le mieux possible.