On parle trop souvent de la météo. Combien de fois a-t-on entendu à propos des conditions climatiques l’expression : « le 1er fait le mois »? Et la conversation ne s’arrête pas là. Bien souvent, quelqu’un d’autre reprend : « attendons à demain, car le 2 le défait ». Il s’ensuit immanquablement l’escalade : « peut-être, mais le 3 le refait ». On s’arrête quand? C’est n’importe quoi! Mais au moins, ces échanges redondants à propos de la météo auront peut-être inspiré aux chroniqueurs financiers le dicton : « janvier fait l’année ». Cette expression est utilisée pour faire référence au January Barometer, un indicateur boursier présenté en 1972 par Yale Hirsch, co-auteur du Stock Trader’s Almanac. Selon cette publication la tendance que prend l’indice S&P 500 en janvier a une très forte influence sur les rendements enregistrés pour le reste de l’année. Cette année, le S&P 500 a reculé de 3.6% en janvier. Doit-on extrapoler qu’une correction est imminente? C’est la question que nous allons aujourd’hui étudier.

L’étude de Hirsch suggère que le Baromètre Janvier n’ait produit que sept erreurs majeures depuis 1950, pour un ratio de fiabilité de 89.1%. Il s’agirait donc d’un précieux indicateur. Précisons ce que signifie « erreur majeure ». Prenons l’exemple du recul de 2.5% du S&P 500 en janvier 2005. L’indice s’est ensuite redressé et le rendement fut de 3% pour l’année civile complète. L’année 2005 n’entre pas dans le dénombrement des années où le modèle a produit une erreur majeure. Pour être considéré majeur, l’écart doit être supérieur à 5%. L’inverse est aussi vrai. Si janvier est positif, il n’y a pas d’erreur majeure si le rendement de l’année complète est supérieur à -5%. Avec seulement sept erreurs majeures en plus d’un demi-siècle, l’auteur soutient toujours : « le comportement du S&P 500 pour l’année va dans le même sens que celui observé en janvier » (traduction libre de « as the S&P 500 goes in January, so goes the year »[i]).

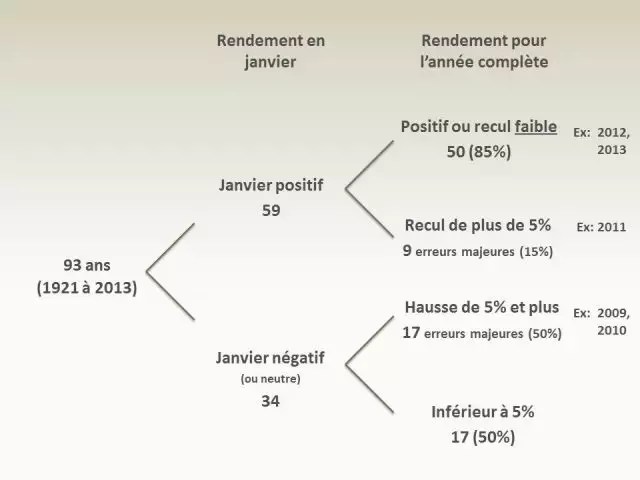

Mes conclusions sont toutefois plus nuancées que celles de Hirsch. Sur les bancs d’école, sous l’influence de Denis Moffet, mon directeur de recherche de l’époque, j’ai développé le réflexe de séparer dans mes études les données en deux groupes : celles associées à des marchés haussiers et celles appartenant à des marchés baissiers[ii]. Ainsi, j’ai testé à ma façon le Baromètre Janvier sur les marchés boursiers canadiens. Au cours des 93 années comprises entre 1921 et 2013, le mois de janvier a été positif à 59 occasions pour l’indice S&P/TSX Composite. Le Baromètre Janvier n’a produit que neuf erreurs majeures pour ces 59 années, soit un ratio de fiabilité de 85%. Quand janvier va, tout va! Ce fut notamment le cas en 2012 ainsi qu’en 2013 (janvier positif = année positive).

En contrepartie, comme on peut le voir à l’illustration ci-dessus, pour les 34 années où le rendement de janvier fut nul ou négatif, le S&P/TSX Composite a progressé à 17 reprises de plus de 5%. Avec un ratio de fiabilité de seulement 50% (17 erreurs majeures sur 34), le Baromètre Janvier ne semble être d’aucune aide aux prévisions lorsque la bourse est moins favorable le premier mois de l’année. Une pièce de monnaie lancée dans les airs pour prévoir le sort de l’année donnerait le même résultat. Souvenons-nous en particulier de la progression de 30.7% du TSX en 2009 alors que les indices baissaient de janvier à mars en raison de la crise financière. Un renversement majeur a aussi été observé en 2010 suite à l’annonce en cours d’année du deuxième programme de détente quantitative de la Réserve Fédérale Américaine

(-5.6% en janvier, +14.4% pour l’année).

Bref, les nuances sont importantes. Même s’il est souvent vrai que Quand janvier va, tout va… on doit préciser que Quand janvier ne va pas, on ne sait pas…

Conseiller en placement

Gestionnaire de portefeuille