Emprunter ou piger dans ses épargnes?

Par Annik Noël et Eric Gaudreau

Stéphane a toujours retenu : « qui paie ses dettes s’enrichit ». Lorsque nous avons fait sa connaissance en début d’année, il exprimait ainsi sa vision des finances de son ménage : « notre situation est belle, mais nous n’arrivons pas à rembourser nos emprunts assez rapidement pour enfin commencer à investir suffisamment pour notre retraite ». Julie, sa conjointe, ressentait pour sa part un malaise face au nouveau financement de 100 000$ obtenu pour des rénovations résidentielles. Nous partageons aujourd’hui à nos lecteurs les solutions présentées à ce couple ainsi qu’une liste d’éléments à considérer pour doser de façon optimale le remboursement d’emprunt et l’épargne en vue de la retraite.

Rénover sans compromettre les autres projets

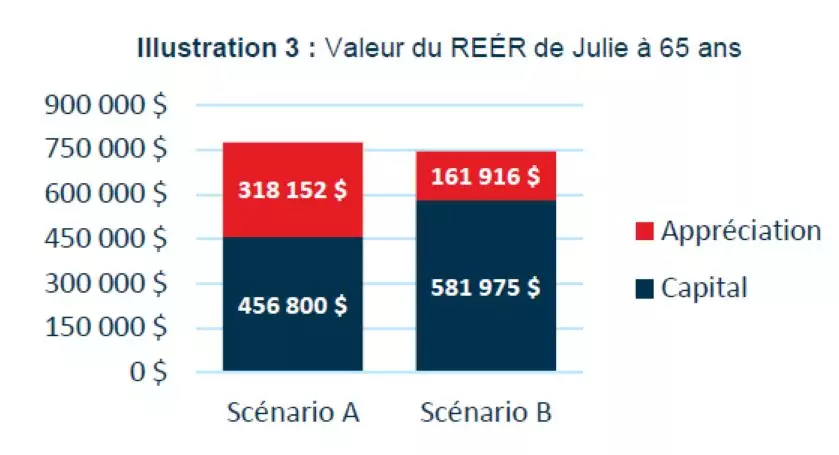

Julie et Stéphane aimeraient prendre leur retraite dans 20 ans. Mais, ils se demandent s’ils peuvent y arriver. En considérant l’emprunt supplémentaire de 100 000$ qu’ils viennent tout juste d’obtenir pour leurs rénovations, le solde de leur hypothèque s’élève maintenant à 240 000$ (voir tableau 1).

Stéphane participe à un régime de retraite à prestations déterminées (ou fonds de pension). Cette option n’est pas offerte à Julie par son employeur. Notons que la rémunération globale de Julie de 172 866$ par année inclut un boni de 22 840$ qu’elle reçoit à chaque mois de janvier. Son employeur l’encourage à recevoir ce boni directement dans un REÉR. Cependant, Julie ne s’est jamais prévalue de cette option et préfère toucher son boni et l’utiliser pour effectuer un remboursement supplémentaire par année sur l’hypothèque. Son contrat d’emprunt lui permet en effet d’effectuer des acomptes en capital, c’est-à-dire de rembourser jusqu’à 10% de la valeur initiale de son hypothèque chaque année, sans pénalité, en plus de ses versements habituels. Le boni de Julie est imposable bien entendu. Une fois les impôts de 10 840$ retranchés, Julie reçoit un montant net de 12 000$, somme qu’elle donne avec discipline à son prêteur hypothécaire chaque année.

Épargner d’abord ou rembourser ses dettes?

Leur objectif est très clair : rembourser en totalité leur hypothèque avant de prendre leur retraite. Ils acceptent d’entendre qu’une telle stratégie n’optimise pas nécessairement la croissance de leur patrimoine à plus long terme, mais il n’est pas question pour eux d’avoir des dettes à la retraite. Les scénarios que nous leur présentons respectent bien entendu ce désir. Le départ à la retraite s’effectue à 65 ans dans les deux approches étudiées.

- Scénario A : Rouler annuellement le boni de Julie en REÉR tel qu’encouragé par son employeur. Cesser ainsi l’acompte en capital de 12 000$ par année sur l’hypothèque.

- Scénario B : Prioriser d’abord le remboursement complet de l’hypothèque, grâce aux acomptes en capital de 12 000$ par année faits par Julie. Débuter par la suite l’épargne annuelle dans un REÉR, jusqu’au jour de la retraite.

Payer ses dettes… sans s’enrichir

Vendons la mèche dès maintenant : Julie et Stéphane ne devraient pas reporter à plus tard l’accumulation d’épargne pour la retraite comme ils le font (scénario B). Le scénario A est notre préféré pour Julie et Stéphane. Épargner dès l’âge de 45 ans enrichirait davantage le couple, même si les intérêts totaux versés sur leur hypothèque sont significativement plus élevés. Les sections suivantes présentent l’analyse étroite des deux scénarios envisagés.

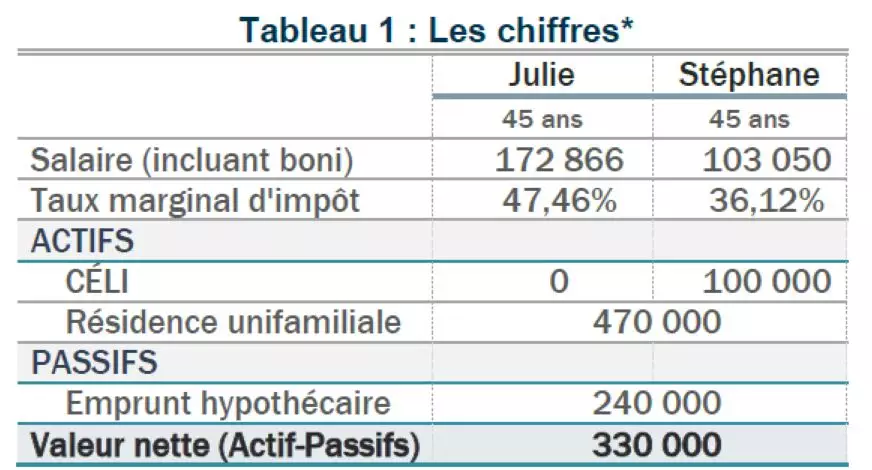

Le coût en intérêts des différents scénarios

L’emprunt du couple s’élève à 240 000$. Ils ont renégocié leur hypothèque à un taux fixe de 4.40% pour un terme de 5 ans. Dans chacun de nos scénarios (A et B), nous supposons que ce taux de 4.40% demeurera en vigueur jusqu’au remboursement final de l’emprunt. Il correspond d’ailleurs exactement au niveau suggéré par les normes d’hypothèses de projection de 2024 de l’Institut de planification financière[1]. À ce taux d’emprunt, leurs versements hypothécaires réguliers représentent 1 500$ par mois, un niveau avec lequel ils sont confortables.

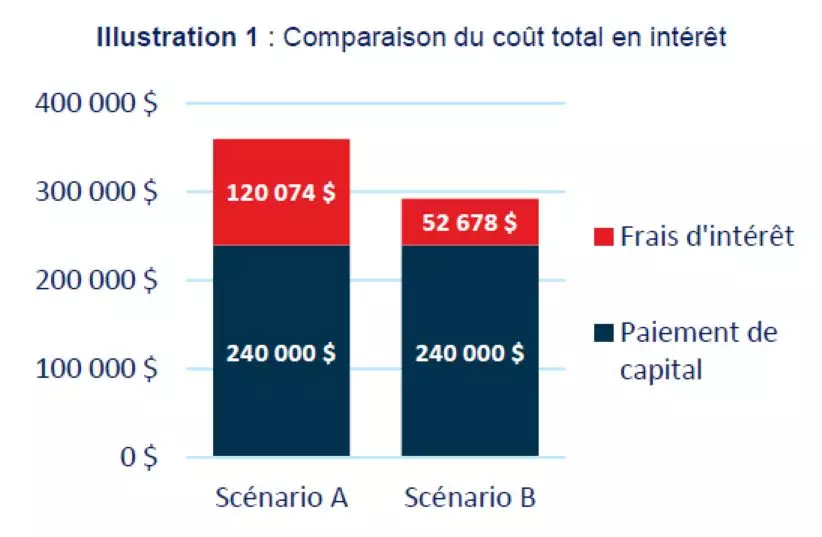

Regardons d’abord le scénario A. Julie choisit de rouler la totalité de son boni dans son REÉR, c’est-à-dire, de cotiser un montant de 22 840$ par année (sans retenue d’impôts), pendant 20 ans, dans son régime enregistré d’épargne retraite. En optant pour un tel roulement, elle ne recevra plus les 12 000$ par année dont elle se servait jusqu’à maintenant pour les acomptes en capital sur l’hypothèque. Dans ce scénario, le couple se limite donc aux versements réguliers de 1 500$ par mois. L’emprunt sera remboursé progressivement sur 20 ans et les intérêts totaliseront alors 120 074$ (illustration 1)[2].

Le scénario B correspond à la stratégie appliquée depuis toujours par Julie et Stéphane : un remboursement accéléré de l’hypothèque. L’utilisation des bonis de Julie pour effectuer annuellement des remboursements anticipés de 12 000$ réduirait la charge totale d’intérêts à 52 678$ (ce qui équivaut à moins de la moitié de celle du scénario A). Ils espèrent ainsi rembourser au complet leur hypothèque en seulement 9 ans et 7 mois (illustration 2). Lorsqu’ils n’auront plus de versements hypothécaires à effectuer, l’équivalent de ces paiements sera cotisé au REÉR de Julie.

Le bilan à 65 ans

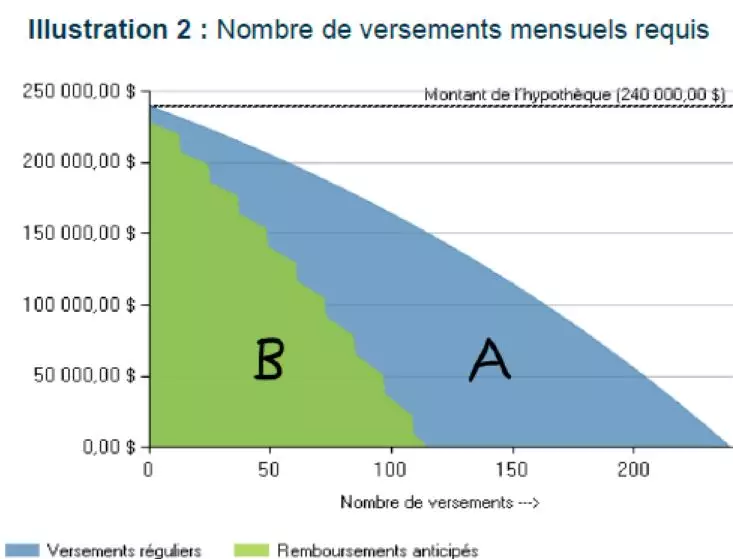

À quoi ressemblera le bilan du couple lorsqu’ils auront 65 ans? Dans chaque scénario (A et B), ils n’auront aucun passif, puisque l’hypothèque sera complètement remboursée tel que désiré. La seule différence au bilan à 65 ans se situe au niveau des actifs. Ainsi, pour sélectionner la meilleure stratégie à adopter pour le couple, il ne reste qu’à comparer la valeur du REÉR de Julie à 65 ans. À nouveau, nos calculs s’appuient sur les normes d’hypothèses de projection de 2024 de l’Institut de planification financière. En considérant le profil d’investisseur de Julie et les honoraires de gestion de son institution financière, le rendement utilisé pour nos calculs se situe à 4.80%.

Dans le scénario A, Julie met de côté son boni à chaque début d’année. Elle accumule ainsi 22 840$ par année jusqu’à la retraite. Sur une période de 20 ans, elle aura déposé 456 800$ dans son REÉR. En considérant les rendements, son REÉR atteint une valeur de 774 952.32$ au jour 1 de sa retraite (illustration 3).

Selon le scénario B, le couple débute l’épargne pour la retraite seulement lorsqu’ils sont libres de dettes, c’est-à-dire en août 2033. Par la suite, Julie cotisera à son REÉR l’équivalent des sommes auparavant allouées aux versements hypothécaires réguliers, ainsi que ses bonis annuels, jusqu’à la fin de sa carrière (voir au besoin l’encadré intitulé « plan détaillé d’épargne du scénario B »). L’illustration 3 montre que les contributions REÉR totaliseront 581 975$, soit environ 125 000$ de plus qu’au scénario A. Mais puisqu’aucun dépôt n’est effectué avant 2033, la magie des rendements composés à long terme ne brille pas, et le REÉR de Julie à 65 ans atteint une valeur moins élevée qu’au scénario A (écart d’environ 31 000$).

En conclusion, qui paie ses dettes s’enrichit moins rapidement s’il néglige au même moment ses REÉR! Tolérer un rythme lent de remboursement hypothécaire (scénario A) pour bénéficier de l’avantage des rendements composés à long terme s’avère plus payant.

Plan détaillé d’épargne du scénario B (lecture facultative, pour le bénéfice des plus curieux)

À des fins de simplification, nous supposons que le couple arrive à se budgéter de façon à investir à l’avance le retour d’impôt à recevoir. Concrètement, le couple épargne en 2033 l’équivalent de 5 versements hypothécaires (août à décembre), et cotise en fin d’année 14274,84$[(1500 X 5) / (1- 0.4746)] au REÉR de Julie. Les 10 années subséquentes, ils répètent le même exercice. Mettre de côté l’équivalent de leur ancienne mensualité hypothécaire de 1 500$ permet à Julie d’ajouter 33 930$ supplémentaires en REÉR à la fin de chaque année (en incluant le retour d’impôt de 15 930$ à venir). Julie demande également à son employeur de rouler chaque année son boni de 22 840$ directement dans un REÉR à partir de janvier 2034. Un total de 56 770$ par année est ainsi cotisé en REÉR durant les 10 dernières années de sa carrière. Cette méthodologie équivaut à dire que les dépenses annuelles du couple avant la retraite sont les mêmes dans le scénario A et le scénario B (on ne leur demande pas de se serrer la ceinture davantage dans l’un ou l’autre des scénarios).

DOIT-ON EMPRUNTER OU RETIRER DE SON CÉLI ?

Pour effectuer les rénovations de 100 000$ du couple, est-il préférable d’emprunter ou de retirer cette somme du CÉLI de Stéphane?

Contrairement aux questions à propos des REÉR, celles à propos des CÉLI se répondent très simplement. L’exercice d’optimisation se limite généralement à comparer le taux de rendement projeté du CÉLI au taux d’emprunt hypothécaire (4,40% dans le cas de Julie et Stéphane). Si Stéphane préfère détenir des placements rachetables lui rapportant moins de 4,40%, il est préférable de retirer son CELI plutôt que d’emprunter. Au contraire, s’il s’est procuré des investissements à des taux supérieurs à 4,40%, il est préférable d’emprunter et de laisser croître l’argent dans son compte d’épargne libre d’impôt.

AUTRES CONSIDÉRATIONS

- Attention aux conséquences d’une séparation ou d’un décès. Si Julie et Stéphane sont mariés, les REÉR font partie du patrimoine familial, au même titre que le fonds de pension. Ils seront donc inclus dans la valeur nette totale du couple à partager s’il y a séparation ou au décès (50% pour Stéphane et 50% pour Julie). Soulignons que les CÉLI ne font pas partie du patrimoine familial des couples mariés. Un individu marié doit y penser à deux fois avant de retirer des sommes d’un CÉLI pour payer des rénovations apportées à une résidence faisant partie du patrimoine familial! Pour les couples en union de fait, une convention de vie commune est recommandée lorsqu’il y a un écart d’enrichissement entre les conjoints.

- Le couple reconnaît qu’il est avantageux de déduire leurs cotisations REÉR sur la déclaration de revenus de Julie, puisque son salaire est supérieur à celui de Stéphane. S’ils le désirent, jusqu’à 100% des cotisations pourraient être versées dans un REÉR de conjoint, dont Stéphane sera le rentier, même si la déduction s’effectue du côté de Julie. Prendre note que le concept de REÉR de conjoint existe tant pour les couples mariés que pour les conjoints de fait.

- Les cotisations aux REÉR pourraient s’avérer être plus payantes que prévu! Par exemple, une cotisation REÉR peut baisser les revenus imposables d’une famille et permettre d’augmenter les allocations familiales, de se qualifier à la subvention supplémentaire dans le RÉÉÉ, et de recevoir des crédits d’impôt ou déductions supplémentaires. Une analyse du dossier par un expert fiscal est recommandée.

[1] Source : https://app.institutpf.org/?locale=fr#/guidelines

[2] Calculatrice hypothécaire utilisée : https://itools-ioutils.fcac-acfc.gc.ca/MC-CH/MCCalc-CHCalc-fra.aspx