La question se pose : est-ce que les chutes boursières de 2018 se poursuivront en 2019? Plusieurs investisseurs semblent croire qu’il s’agit d’une évidence : « les choses vont si mal partout sur la planète, les actions vont assurément continuer leur descente ». L’être humain tend à extrapoler qu’une situation récente se poursuivra un certain temps, sans changer de direction. Après deux tempêtes de neige consécutives, on commence à commenter : « il neige tout le temps cet hiver ». Il s’agit d’un biais comportemental et le fait d’en prendre conscience peut nous aider à avoir davantage de succès dans nos investissements boursiers. Cet éditorial traite d’abord de finance comportementale et expose ensuite certaines statistiques d’épisodes baissiers passés, espérant qu’elles puissent nous éclairer sur ce qui nous guette véritablement en 2019…

Le piège de l’extrapolationEn 1977, l’année du décès d’Elvis Presley, il y avait 170 personnes sur la planète qui personnifiaient le « king du Rock and Roll ». En 2000, il y avait 85 000 personnificateurs d’Elvis. Des statisticiens ont alors prédit qu’à ce rythme, le tiers des humains en 2019 seraient des personnificateurs d’Elvis! Source : http://www.murderousmaths.co.uk/elvis.htm |

L’humain a tendance à accorder une grande attention aux événements récents pour se faire une opinion sur le futur. C’est ce que nous appelons en finance comportementale le biais d’extrapolation (ou « effet de récence »). Lorsque la bourse vient tout juste de baisser, l’investisseur conclut rapidement que la baisse se poursuivra, accordant peu d’importance aux réelles probabilités de hausse ou de baisse. Il est ardu de prédire correctement le futur puisqu’il est difficile pour nous de voir autre chose qu’une ligne droite. Il est plus simple de prendre ce que nous savons présentement et de le projeter, tel quel, dans le futur. À titre d’exemple : On sait que les paroles du président Trump ont fait baisser la bourse, on extrapole alors que la bourse baissera tant qu’il sera président. Et même davantage puisqu’il aura créé tant de dommages. On extrapole même que c’est la fin et que ça ne pourra jamais se replacer… on extrapole en ligne droite, vous voyez?

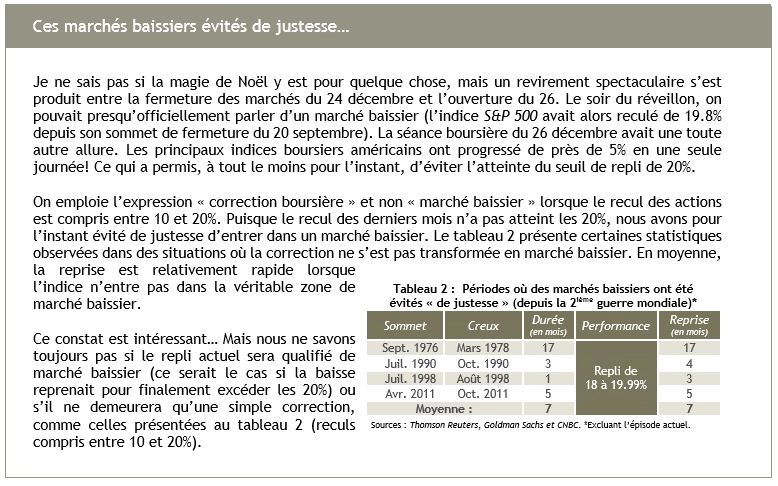

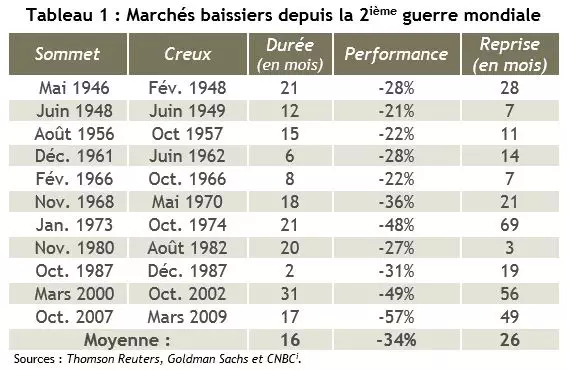

À la fermeture des marchés le 24 décembre, l’indice S&P 500 était en recul de 19,8% par rapport à son sommet de fermeture du 20 septembre 2018 (sommet historique). Si la baisse s’était poursuivie, nous serions entrés dans un marché dit « baissier ». L’expression « marché baissier » (ou bear market) est utilisée lorsque le prix des actions recule d’au moins 20% par rapport à un sommet récent. Historiquement, un marché baissier dure plusieurs mois, au grand désarroi de plusieurs investisseurs. Il est trop tôt pour savoir si l’épisode récent de baisse est terminé ou si, au contraire, nous entrerons dans un bear market. Ainsi, je propose une étude sommaire des caractéristiques des marchés baissiers pour bien comprendre l’ampleur et la durée des reculs qui sont typiquement rencontrés dans de tels contextes de marché.

Depuis la deuxième guerre mondiale, les marchés baissiers ont été caractérisés par des reculs qui durent en moyenne 16 mois (du sommet jusqu’au creux de la bourse). Rappelons que le sommet de l’indice S&P 500 a été atteint en septembre 2018. Dans l’hypothèse où nous serions présentement au cœur d’un bear market, doit-on conclure que le creux surviendra au début de 2020 (16 mois plus tard)? Malheureusement, prévoir le moment où le creux sera atteint est un exercice voué à l’échec. Le tableau 1 présente la durée historique des marchés baissiers. Même si le prix des actions recule en moyenne durant 16 mois, certains épisodes sont beaucoup plus longs. À titre d’exemple, un recul d’une durée de 31 mois a débuté en mars 2000, et l’indice avait perdu 49% de sa valeur au moment où le creux fut atteint en octobre 2002. À d’autres occasions, le creux de la bourse a été atteint beaucoup plus rapidement (ex : le sommet du marché d’octobre 1987 a été suivi d’un crash boursier et le creux a été observé dès décembre 1987).

Maintenant que nous savons qu’un creux finit par être atteint (même si on ne sait pas quand?), regardons pendant combien de temps nous devons ensuite attendre, en moyenne, pour que les reculs soient effacés. Après une période baissière de 16 mois (en moyenne), une reprise s’amorce et 26 mois (additionnels) sont alors nécessaires historiquement pour que l’indice S&P 500 remonte à son sommet précédent. Encore une fois, on parle ici d’une moyenne. Comme nous pouvons le voir au tableau 1, le marché boursier a récupéré 100% de ses pertes en seulement 3 mois à la suite de l’atteinte du creux d’août 1982. À d’autres occasions cependant, la patience des investisseurs a été mise à rude épreuve. Après le creux du marché d’octobre 2002, les investisseurs ont eu à patienter encore pendant près de 5 ans pour que l’indice remonte au sommet précédent (celui qui avait été atteint en mars 2000). On parle donc d’une période totale de plus de 7 ans sans progression du niveau de l’indice boursier (le 30 mai 2007, le niveau de l’indice était enfin de retour à son sommet du 24 mars 2000)[ii]. Des périodes « sans rendement » de 5 à 7 ans ont également été observées à la suite de l’atteinte des sommets de marché d’octobre 2007 et de janvier 1973.

Les marchés baissiers sont des périodes difficiles à traverser. Ce sont des moments remplis d’incertitudes. Chaque épisode est unique. Leur durée varie, tout comme l’ampleur des reculs et le délai nécessaire pour récupérer les pertes. Une seule chose est survenue dans 100% des épisodes précédents : une reprise s’est finalement pointée et les indices boursiers ont tôt ou tard été propulsés par la suite à des nouveaux sommets.

Ainsi, il vaut mieux éviter le piège de l’extrapolation qui pousse certains investisseurs à vendre toutes leurs actions, croyant que la trajectoire baissière récente se poursuivra de façon quasi-linéaire dans le futur. L’extrapolation peut nous jouer des tours. Souvenez-vous de l’exemple des personnificateurs d’Elvis présenté plus tôt. Selon l’extrapolation utilisée par les prévisionnistes, aucun changement de tendance ne sera observé. Ainsi, en 2043, tous les habitants de la terre, sans exception, seront devenus des personnificateurs d’Elvis… Et, si l’extrapolation est la seule méthode de prévision qui fonctionne, comment ferons-nous pour acheter nos costumes et nos guitares si les marchés baissent en ligne droite d’ici là?

Eric Gaudreau, M.Sc., CFA

Conseiller en placement

Gestionnaire de portefeuille