Mon bac à recyclage est toujours plein! La situation est encore plus critique après le temps des fêtes avec tous ces emballages et ces boîtes vides dont nous devons disposer. Dans mon secteur, la collecte des matières recyclables ne s’effectue qu’une fois aux deux semaines. Alors malheur à celles et ceux qui oublient de mettre leur bac bleu à la rue la semaine où le recyclage est ramassé. Et le phénomène semble encore pire lorsqu’on voit nos voisins ranger leur bac vide alors que nous avions oublié de sortir le nôtre. Dans la vie de tous les jours, comme avec nos placements, être le seul à se tromper amplifie le négativisme…

Je me suis amusé il y a quelques années à tester le comportement de mes voisins la veille de la collecte des déchets. Cette semaine-là, seules les ordures ménagères allaient être ramassées (bac vert). Constatant que mes voisins, comme il se doit, n’avaient placé au chemin que leur bac vert, j’ai roulé mes deux bacs à la rue (le vert et le bleu), espérant semer la confusion. Quel amusement ce fut de voir mes voisins sortir un à un de leur maison pour mettre à leur tour leur bac bleu au chemin. Certains d’entre eux devaient savoir que ce n’était pas la semaine du recyclage. Mais la crainte de se tromper, surtout si on est le seul à avoir tort, les a vraisemblablement poussés à suivre la masse.

Cette tendance qu’ont les humains à imiter le comportement des autres se manifeste bien entendu sur les marchés financiers. L’indice boursier américain S&P500 atteint régulièrement des nouveaux sommets. À chacune de ces occasions, on entend des débats à savoir si la bourse est surévaluée ou non. Je me souviens encore des craintes de certains chroniqueurs financiers au printemps 2013 lorsque l’indice a atteint les 1,600 points pour la première fois de l’histoire. Leurs théories tournaient autour du fait que la bourse allait chuter puisque les actions n’avaient jamais été aussi chères. Nous pouvons dire, après coup, que c’est tout le contraire qui s’est produit.

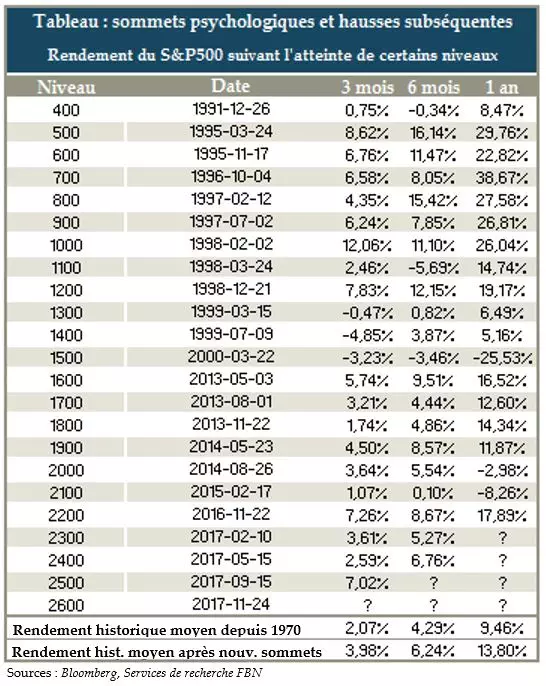

Le simple fait que le prix des actions se soit apprécié ne signifie pas qu’un recul boursier soit imminent. C’est ce qui ressort du tableau présenté ci-dessous. Le rendement de la bourse, dans les mois suivant l’atteinte de ces niveaux psychologiques, a même eu tendance à être supérieur à sa moyenne historique.

Est-ce qu’un plus grand engouement pour les actions se fait sentir suite à l’atteinte d’un nouveau seuil psychologique de la bourse? Est-ce que les hausses qui suivent l’atteinte de nouveaux sommets sont une manifestation d’une tendance humaine d’avoir peur de manquer le bateau? Je vous laisse tirer vos conclusions. J’observe pour ma part un certain effet d’entraînement. Quand l’entourage fait facilement de l’argent avec une classe d’actifs, l’attrait est si grand qu’il est humain de vouloir tenter sa chance. Même lorsqu’on est convaincu que ce n’est pas la semaine de collecte du recyclage, si tout le monde sort son bac bleu dans notre secteur, on va se dire : « est-ce qu’ils savent quelque chose que je ne sais pas? ». La pensée d’être le seul à manquer une occasion est insupportable… la pensée d’être le seul à ne pas faire d’argent lorsque la bourse monte, ou d’être le seul à ne pas détenir de Bitcoin, etc. C’est ce qui nous pousse à remettre nos bottes et à approcher nous aussi notre bac bleu de la rue. Même si les probabilités que le camion ramasse notre recyclage sont presque nulles, en ayant fait comme les autres, au moins on ne sera pas le seul à avoir eu tort. Il est plus supportable de se tromper comme les autres… que de voir les autres réussir sans nous!

Eric Gaudreau, M.Sc., CFA

Conseiller en placement

Gestionnaire de portefeuille