La semaine dernière, j’ai vu une voiture ralentir lorsque le feu de circulation est passé au jaune… et se faire happer par la voiture qui la suivait. Lequel des conducteurs s’est fait chicaner par l’autre selon vous? Celui qui a freiné! Il s’est fait insulter… pour avoir été tout simplement prudent. Avez-vous déjà été pénalisé pour votre bon comportement? Prudence et récompense ne vont pas toujours de pair. Nous y reviendrons. Parlons d’abord de finances. Un accident semble être arrivé sur le marché des obligations. L’indice FTSE univers obligations canadiennes est en recul de 12,57% depuis le début de 2022. Les hausses de taux expliquent ce recul. Doit-on souhaiter que les taux redescendent pour que le prix des obligations remonte? Ou bien un contexte de taux plus élevés est préférable?

Nous savons qu’une hausse des taux d’intérêt entraîne une baisse immédiate de la valeur marchande du prix d’une obligation. Cette relation inverse est immédiate, sans délai. Mais qu’en est-il à plus long terme? Servons-nous d’un exemple pour étudier la question.

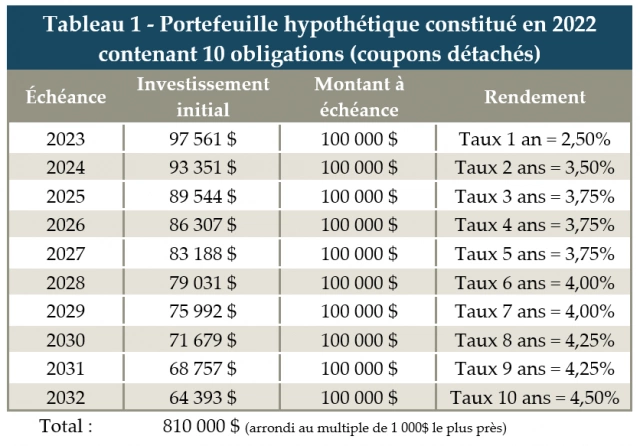

Supposons qu’un investisseur sélectionne dix obligations à coupons détachés[i] dont la valeur à l’échéance de chacune est de 100 000$ (tableau 1). Le coût d’achat de ce portefeuille est d’environ 810 000$. À chaque année, une tranche arrivera à échéance et, systématiquement, l’investisseur réinvestira le montant à maturité (100 000$) pour un nouveau terme de 10 ans.

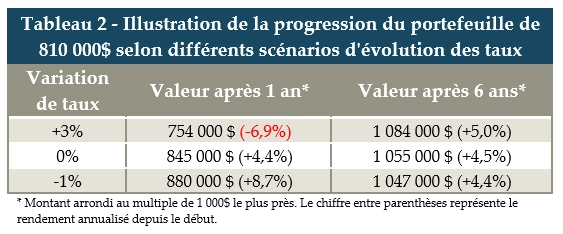

Le tableau 2 illustre la performance de ce portefeuille selon différents scénarios d’évolution des taux d’intérêt. Si les taux montent de 3% (300 points de base) sur l’ensemble de la courbe des taux la première année, le portefeuille perd 6,9% de sa valeur. Si au contraire, les taux baissent de 1%, le portefeuille dégage un rendement positif de 8,7% la première année.

Ce qui est vrai à court terme tend cependant à s’inverser avec le temps. En effet, le scénario le plus profitable à long terme est celui où les taux sont les plus élevés. Nous voyons à la colonne de droite du tableau 2 que le portefeuille atteint une valeur supérieure si nous avons l’occasion de réinvestir les sommes à échéance à des taux plus élevés. Concrètement, nous préférons renouveler nos montants à échéance en achetant des nouvelles tranches à un taux de 7,5% plutôt qu’à 3,5% ou 4,5%.

DOIS-JE ATTENDRE LE RENOUVELLEMENT DE MES OBLIGATIONS POUR TIRER PROFIT DE LA HAUSSE DES TAUX?

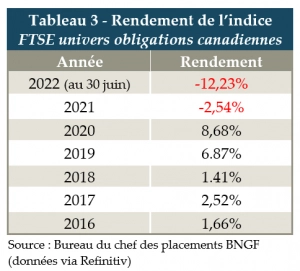

AAu cours des 6 premiers mois de 2022, le prix des obligations a chuté de façon marquée (tableau 3), ce qui contribue à déprécier la valeur marchande indiquée sur le relevé de portefeuille des investisseurs détenant des obligations.

Puisque nos obligations arriveront à échéance progressivement, une à la fois, au fil des ans, doit-on conclure que la reprise de notre portefeuille sera très lente? Combien de temps devrons-nous attendre avant d’enfin détenir une masse critique de titres offrant des meilleurs taux? Les paragraphes qui suivent offrent, de mon point de vue, des réponses plutôt encourageantes à ces questions.

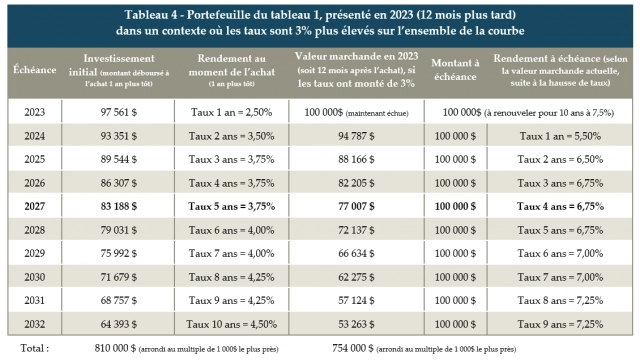

D’abord, il est bon de savoir qu’un coup le portefeuille déjà déprécié (ex : baisse de 810 000$ à 754 000$ pour reprendre l’exemple des tableaux 1 et 2), les 10 obligations offriront subséquemment des taux plus élevés que ceux obtenus à la construction du portefeuille un an plus tôt. Le tableau 4 affiche le détail du portefeuille un an plus tard (en 2023) dans l’hypothèse où les taux ont progressé de 3% en 12 mois. Une première tranche est alors échue et sera renouvelée à 7.5% pour 10 ans. Mais ce n’est pas la seule tranche qui progressera à un meilleur taux. Prenons l’exemple de l’obligation dont l’échéance est en 2027 (tableau 4). À l’origine, elle fut acquise, en 2022, pour 83 188$ (rendement annuel à l’achat était 3.75%). Douze mois plus tard, son prix a baissé à 77 007$ en raison de la hausse des taux. Mais les intérêts et le capital sont toujours garantis à l’échéance. En la conservant jusqu’à l’échéance, sa valeur passera de 77 007$ à 100 000$ en 4 ans, ce qui représente un rendement de 6.75% par année en moyenne. L’investisseur qui, déjà, a subi la chute du prix des obligations, n’aura pas, de surcroît, à attendre au renouvellement de son placement pour obtenir des taux plus élevés. Le « dédommagement » commence dès maintenant, ce qui constitue au moins une consolation.

Cette illustration offre également la réponse à une question qui m’est régulièrement posée : devrais-je vendre mes obligations et les remplacer par d’autres qui offrent des meilleurs taux? Supposons que nous vendions à perte en 2023 notre obligation échéance 2027, et récoltions 77 007$, dans l’espoir de réinvestir cette somme à un meilleur taux. Le meilleur taux disponible, pour une échéance et une qualité de crédit comparables, serait alors 6.75%. En réinvestissant 77 007$ à 6.75% pour 4 ans, nous atteindrions 100 000$ en 2027 (soit le même résultat qu’en conservant tout simplement celle déjà détenue). Aucun gain supplémentaire n’est obtenu en remplaçant notre obligation par une autre d’échéance et de qualité comparables. Après la chute du prix des obligations, le rendement moyen à échéance de celles déjà détenues est automatiquement rehaussé (fourchette 5,5% à 7,5% contre 2,5% à 4,5% un an plus tôt).

En conclusion, enfin les taux montent! Les efforts des gens prudents qui ont épargné ne semblent pas avoir été récompensés au cours des dernières années. Les taux d’intérêt obtenus ont été maintenus à des niveau très bas durant une longue période. Maintenant, les taux montent et le prix des obligations qu’ils détiennent chute, ce qui semble catastrophique lorsqu’on le regarde à court terme. Mais à mon avis, pour les investisseurs dont l’horizon est à long terme, il est souhaitable que ces hausses de taux se poursuivent… ce qui exigera beaucoup de résilience, je le reconnais, pour accepter d’observer, temporairement, une valeur marchande dépréciée pour les obligations déjà détenues. Après tout, récolter des intérêts plus élevés est tout simplement plus payant.

Eric Gaudreau, M.Sc., CFA

Gestionnaire de portefeuille

___________________