Le dimanche n’était pas une journée comme les autres durant ma jeunesse. Nous jouions en famille à des jeux de société. Un de nos préférés était le jeu d’enquête Clue. Le joueur gagnant est celui qui découvre en premier l’identité du coupable d’un crime, le lieu exact de l’altercation ainsi que l’arme utilisée. Je n’ai eu aucun succès dans mes premières parties. Je précipitais les choses, comme s’il s’agissait d’une devinette. J’étais jeune et, progressivement, ma mère m’a enseigné que l’on peut arriver à la bonne réponse, avec certitude, lorsque l’on procède par élimination. Une méthode de résolution de problème utile dans la vie. Vous vous en doutez, je vous parlerai bien entendu aujourd’hui de finance, non pas de jeux, mais je reviendrai en conclusion avec un parallèle intéressant entre les deux pour pousser un peu plus loin nos réflexions.

Je vous invite d’abord à jeter un œil à l’illustration ci-dessous:

De quoi s’agit-il? Réfléchissez-y un court instant. Maintenant, rendez-vous à la fin du texte et regardez l’image qui s’y trouve. Vous y verrez à deux endroits le contenu de l’illustration ci-dessus. Je parie qu’après avoir vu l’image plus bas, votre appréciation de l’image ci-haut n’est plus la même. Lorsqu’elle apparaît entre la lettre A et la lettre C, notre œil peut interpréter qu’il s’agit d’un « B ». Lorsque le même symbole se trouve entre 12 et 14, nous concluons qu’il s’agit du nombre 13. Extrait d’une étude de Bob Schmidt[i] sur la finance comportementale, cet exercice fait ressortir que les choses sont perçues différemment selon l’environnement dans lequel elles sont observées.

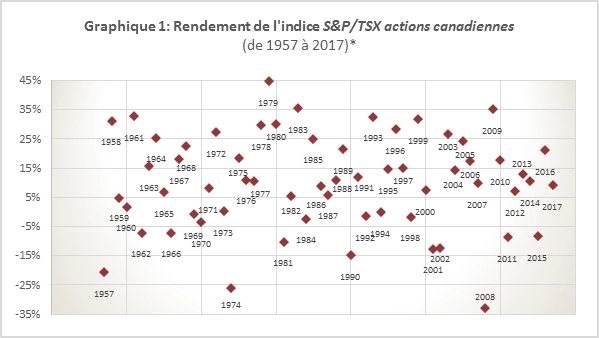

Dans son étude, Schmidt souligne que le format utilisé pour livrer des résultats biaise fortement notre appréciation de ce qui nous est présenté. Prenons un exemple lié à la finance. Le rendement historique de l’indice boursier S&P/TSX de 1957 à 2017 est présenté sur le graphique 1. On observe que les replis sont très fréquents et sont parfois spectaculaires. En observant ce graphique, je dois l’avouer, investir en bourse présente peu d’attrait.

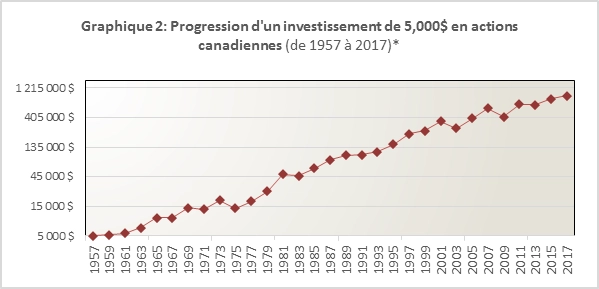

Notre perception change cependant lorsque ces données sont présentées autrement. Le graphique 2 illustre la progression d’une somme de 5,000$ investie dans le même indice boursier au cours de la même période[ii]. Cet investissement hypothétique de 5,000$ en 1957 aurait une valeur d’un million de dollars aujourd’hui. Cette nouvelle façon d’illustrer les performances historiques rend la bourse plus attrayante. Pourtant, les données utilisées sont les mêmes pour les deux graphiques. Ce phénomène est nommé biais de cadrage.

Le biais de cadrage peut jouer des tours. Dans une illustration, nous pouvons voir le chiffre « 13 » alors qu’il s’agit en réalité de la lettre « B ». De la même façon, un investisseur peut abandonner sa stratégie de placement s’il ne voit pas clairement l’avancement de son portefeuille vers son objectif. Une année donnée, alors que les rendements sont décevants, il pourrait être tenté de remplacer ses investissements boursiers par des placements qui semblent plus sécures. Pour sa part, l’investisseur qui connaît l’existence des biais comportementaux humains obtiendra généralement de meilleurs résultats, puisqu’il a l’habitude de prendre davantage de recul avant de finaliser ses décisions (meilleur « cadrage »).

Je termine cet éditorial avec l’analogie promise en introduction (jeu Clue vs finance). En jouant à Clue, nous devons avancer notre enquête en formulant des soupçons. Tant que ce ne sont que des soupçons, nous restons dans la partie. Mais si un joueur porte accusation, il joue le tout pour le tout. Il devra en effet quitter la partie s’il se trompe. Même principe en finance. Nous pouvons avoir des soupçons et revalider à l’occasion notre stratégie d’investissement. Mais attention : agir de façon précipitée et conclure (ou accuser) trop rapidement risque de nous coûter la victoire. Mieux vaut se concentrer sur nos buts et être patient pour les atteindre. Lorsque je joue à Clue, j’aime bien les passages secrets comme celui entre la cuisine et le bureau. Mais en finance, il faut généralement se méfier des raccourcis. Et plutôt marcher une à une les cases qui nous conduiront à notre objectif.

Eric Gaudreau, M.Sc., CFA

Conseiller en placement

Gestionnaire de portefeuille

__________________________