Il faut de nos jours deux fois plus d’argent pour s’offrir une retraite comparable à celle qu’ont connue les générations précédentes. Les populations de plusieurs pays ne sont même plus en mesure d’obtenir de l’intérêt sur l’argent investi. Français, japonais et allemands se voient offrir des taux de rendement négatifs lorsqu’ils investissent dans des titres gouvernementaux d’échéance 5 ans. Étrangement, on entend peu parler des impacts catastrophiques de cette réalité sur le modèle d’affaires des compagnies d’assurances, des banques… et sur celui des retraités.

Prenons l’exemple d’un homme, à la retraite depuis 10 ans, qui avait minutieusement planifié ses dépenses des années à venir. Pour avoir en main les 50,000$ qu’il souhaite dépenser en 2016, il avait pris soin d’investir, l’année où il s’est retiré du marché du travail, une tranche de 33,000$ dans une obligation d’échéance 10 ans émise par le gouvernement du Canada. Composé annuellement au taux de 4.25%, son placement vaut aujourd’hui 50,000$ (capital et intérêts), conformément à son objectif.

De nos jours, il vous faudrait non pas 10 ans, mais bien 33 ans pour que votre 33,000$ s’approche des 50,000$. Les taux n’étant qu’à 1.25%, vous n’obtiendrez les 10 premières années que 4,365$ en intérêts (au lieu de 17,000$ à 4.25% pour notre retraité de l’exemple précédent). Puis, il faut souhaiter ne pas être confronté, au moment du renouvellement, à des taux encore plus bas qu’aujourd’hui. Le risque de réinvestissement pourrait en effet allonger le délai au-delà des 33 ans si les taux baissent encore. Mais peuvent-ils aller plus bas? Personne ne connaît l’avenir, mais une chose est certaine : ce n’est pas parce qu’ils sont bas qu’ils ne peuvent plus baisser. Les taux 10 ans allemands n’étaient qu’à 2.25% en 2010. Ils sont à 0.15% aujourd’hui. Plusieurs obligations européennes « offrent » même des taux négatifs (le terme « offrir » n’est d’ailleurs plus approprié dans un contexte de taux négatifs!). D’abord observé pour des obligations de très court terme (moins de 2 ans), le phénomène des taux inférieurs à 0% s’étend de plus en plus. Au Japon, en février 2016, pour la première fois, ce sont des échéances aussi éloignées que 10 ans qui sont passées sous les 0%. Imaginez, les conséquences. Un japonais qui souhaite dépenser 50,000$ dans 10 ans doit investir aujourd’hui 50,437$ (au lieu des 33,000$ nécessaires dans l’exemple précédent). Cette réalité ne touche pas que le Japon. Plus de 30% des obligations des marchés développés s’échangent maintenant à des taux négatifs[i].

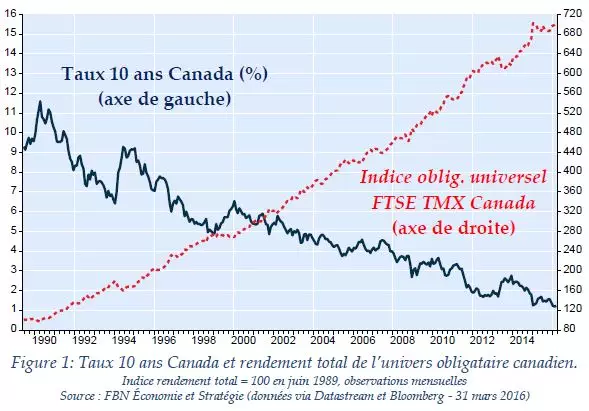

Vous trouvez mon propos d’aujourd’hui négatif? Il est en effet difficile de voir le positif d’avoir des taux négatifs… L’investisseur qui se contente de renouveler ses échéances à des taux de plus en plus bas voit son plan d’affaire pour la retraite perdre de son lustre (courbe bleue de la figure 1). La courbe rouge rappelle cependant que le prix des obligations s’apprécie lorsque les taux baissent. En gérant activement ses obligations, l’investisseur ne voit plus les choses de la même façon. Plutôt que de dépendre uniquement du taux d’intérêt qu’on lui offre (ou qu’on lui enlève en contexte négatif!), il peut ajouter à l’occasion des gains en capitaux à ses rendements sur ses obligations.

De l’argent se perd à quelque part, c’est garanti. Un titre qui versera un coupon d’intérêt de 0.15% dans 6 mois et qui se négocie à 100.20$ par tranche de 100$ d’échéance fera perdre de façon certaine 0.05$ à son détenteur (perte de 0.20$ sur le capital et gain de 0.15$ d’intérêt en 6 mois). Pourquoi le marché est-il prêt à vous offrir 100.20$ si une perte est garantie pour celui qui n’obtiendra que 100$ de capital et 0.15$ d’intérêt à l’échéance? Peut-être parce que certains investisseurs croient que les taux baisseront davantage en territoire négatif et qu’ils auront l’occasion de faire du gain en revendant d’ici peu ce titre à plus de 100.20$?

Est-ce de la pure spéculation ou il y a une logique mathématique? Sans élaborer sur le plan théorique, il existe des conditions où des gains en capitaux sont possibles par le simple passage du temps, et ce même si les taux sur le marché ne baissent pas durant la période de détention. Une des conditions à respecter est que le taux long terme doit être supérieur au taux court terme. Fait intéressant : un univers où le taux long terme est négatif, mais moins négatif qu’un taux court terme négatif répond à cette définition. D’autres conditions doivent être respectées pour que la stratégie fonctionne. Et même si ces stratégies existent, elles présentent certains risques j’en conviens.

Le plus grand problème est que nous ne sommes plus suffisamment compensés pour attendre. À l’époque où les taux 5 ans étaient à 3%, ce n’était pas dramatique de traverser une période d’un an sans que le prix des obligations ne progresse. Nous obtenions, pour notre patience, notre intérêt de 3%. On pouvait le dire avec conviction ce vieux dicton : le temps, c’est de l’argent… L’avenir est cependant moins rose. En détenant un titre obligataire sans savoir si le prix montera ou baissera, une seule chose est garantie : le taux d’intérêt obtenu durant la période d’attente sera faible… peut-être même négatif.

L’accessibilité à la retraite a changé dramatiquement au cours des dernières années. Il y avait à une certaine époque un enthousiasme face à l’épargne; on parlait avec joie de la magie de l’intérêt composé. « Désolé mon fils, mais tout ça, c’est du passé. Loin de moi l’idée de te décourager à épargner, mais je me demande comment je pourrai te motiver. Il sera important d’épargner et d’amasser des sommes, plus grosses que jamais, pour compenser les faibles rendements à venir.

PS : En passant, le Père-Noël, ça n’existe pas. Ton impôt, tu devras payer. Et l’inflation, tu devras affronter. Que la force soit avec toi… fais-en bon usage. »

Eric Gaudreau, M.Sc., CFA

Conseiller en placements

Gestionnaire de portefeuille