Les actions des principales compagnies de croisières américaines ont fondu de plus de 80% au cours des dernières semaines. De nombreux titres du secteur énergétique ont pour leur part reculé de plus de 85%, en quelques jours seulement, à la suite du déclenchement d’une guerre de prix entre l’Arabie saoudite et la Russie. Les derniers mois ont offert aux investisseurs de nombreux moyens… de détruire de la richesse. Heureusement, tout le monde n’est pas dans le même bateau. Les portefeuilles bien constitués, positionnés défensivement et bien diversifiés ont relativement su tenir le coup.

LA RUÉE VERS LA SORTIE

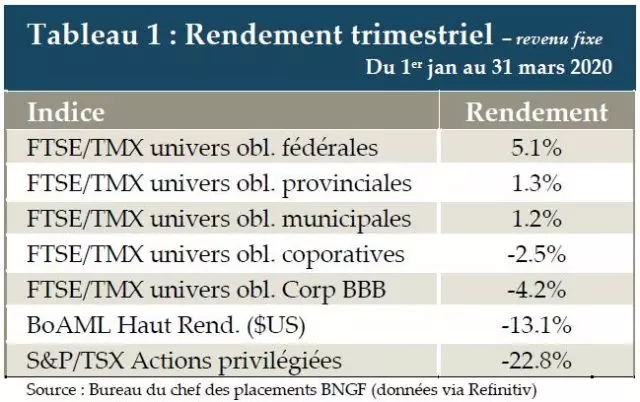

Parmi les grandes leçons tirées de la crise financière de 2008, une qui restera à jamais gravée dans ma mémoire est la suivante : les investisseurs fuient les titres à revenu fixe de qualité inférieure en période de crise (actions privilégiées, obligations à haut rendement, etc.). C’est ce qui s’est produit une fois de plus au cours des derniers mois (voir le tableau 1). L’appellation « titre à revenu fixe » ne semble pas du tout appropriée pour certains actifs à mon avis. Les titres à revenu fixe sont là pour nous sauver la peau quand la conjoncture n’est pas bonne… il faut savoir sélectionner ceux qui, typiquement, savent jouer ce rôle.

LE FÉDÉRAL, NOTRE SAUVEUR!

Avant l’éclatement de la crise actuelle, quel investisseur aurait cru faire une bonne affaire en investissant dans des obligations du gouvernement du Canada qui n’offraient que 1% d’intérêt par année? Après impôt et inflation, le rendement réel qu’elles semblaient pouvoir offrir était négatif. Plusieurs investisseurs ne croyaient plus en l’importance de détenir ces titres. Pour ma part, j’estime que les obligations du gouvernement fédéral ont toujours leur place dans un portefeuille bien constitué. Il s’agit d’une valeur refuge. Lorsqu’une crise éclate, leur prix tend à s’apprécier contrairement à celui des actions. Sans surprise, ce segment fut le plus performant de la classe d’actifs des titres à revenu fixe au cours du trimestre. En raison de la hausse du prix auquel elles s’échangent, elles ont procuré un rendement total excédant largement le taux d’intérêt qu’elles offraient.

UN BARIL DE PÉTROLE… MOINS CHER QU’UNE CRÈME GLACÉE ENROBÉE PAR CHOCOLATS FAVORIS

Il y a quelques années, j’y étais allé de la prévision qu’un baril de pétrole pourrait un jour valoir moins cher qu’un baril de poulet du PFK! Je n’y étais pas allé assez fort finalement. L’Arabie saoudite et la Russie s’étant récemment engagés dans une guerre des prix, l’or noir est soudainement devenu beaucoup plus abordable. Si bien qu’au début du printemps, votre cornet préféré de crème glacée aurait pu coûter plus cher, en théorie, qu’un baril de pétrole canadien. Je dis bien « en théorie », puisque la section « bar laitier » des Chocolats Favoris est bien entendu fermée en raison de la pandémie de COVID-19.

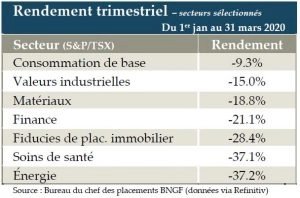

Pourquoi parle-t-on du pétrole? Parce que l’économie canadienne repose en partie sur cet « or noir ». L’indice S&P/TSX des actions du secteur de l’énergie a perdu près d’un tiers de sa valeur en mars.

EN CONCLUSION

Les marchés financiers ont été perturbés par deux crises simultanément : la pandémie de COVID-19 et la guerre des prix des principaux pays producteurs de pétrole. Les replis ont été particulièrement sévères dans certains secteurs d’activités (énergie, aviation, etc.). Certains types de titres « à revenu fixe » ont été durement touchés eux aussi. Cette crise ne fait pas exception, la saine diversification permet d’amortir les chocs et de rendre la route une peu moins inconfortable.