Quand l’inflation révèle son beau côté…

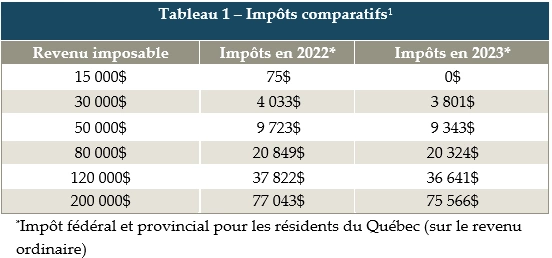

Les répercussions d’un taux élevé d’inflation sont nombreuses au niveau des finances personnelles des contribuables ces jours-ci. Heureusement, la hausse de l’indice des prix à la consommation se traduit en une augmentation spectaculaire des paliers d’imposition en 2023 (6.30% au niveau fédéral et 6.44% au Québec). Sans ce mécanisme d’indexation, le taux moyen d’impôt d’un particulier monterait à chaque fois que son revenu augmente (ex : lors de la hausse salariale annuelle d’un travailleur ou lorsque la rente mensuelle d’un retraité est indexée). L’ampleur de la hausse des paliers en 2023 atténuera en quelque sorte certains autres impacts défavorables liés à l’inflation.

Hausse du plafond CÉLI à 6 500$ en 2023

La limite de cotisation annuelle au compte d’épargne libre d’impôt (CÉLI) est de 6 500$ en 2023. Un contribuable admissible[2] n’ayant jamais cotisé au CÉLI aurait droit d’y verser jusqu’à 88 000$ en 2023.

Comment déterminer mon droit de cotisation à mon CÉLI si j’ai déjà effectué un retrait? Un exemple rend l’explication plus claire :

En 2023, Alain pourrait cotiser jusqu’à un maximum de 96 000$ à son CÉLI. Voici pourquoi : 6 500$ pour 2023 + 28 000$ (retraits d’années antérieures) + 61 500$ (cotisations inutilisées de 2013 à 2022) = 96 000$[3].

Alain a cotisé 5 000$ par année de 2009 à 2012. En 2013, il a retiré sans impôt 28 000$ de son CÉLI, soit la totalité de son capital (20 000$) et de ses revenus de placement pour la période (8 000$). Il n’a plus jamais possédé de compte CÉLI depuis cette époque.

Le saviez-vous?

- Une cotisation au compte d’épargne libre d’impôt (CÉLI) n’est pas déductible. Elle permet cependant d’accumuler des sommes qui généreront des revenus non imposables. Le retrait d’une somme de ce régime n’est pas imposable (que cette somme soit du capital ou du revenu).

- Il n’y a pas de date limite pour contribuer au CÉLI (contrairement au REÉR). Les droits inutilisés s’accumulent tout simplement. Un rattrapage sera possible lorsque vous aurez davantage de liquidités.

- Un CÉLI nouveau genre verra le jour en 2023 : le CÉLIAPP. Il permettra d’accumuler de façon avantageuse des sommes en vue d’acquérir une première propriété. Détails à suivre au cours des prochains mois[4].

Bonification du crédit d’impôt remboursable pour le soutien des aînés

À la suite d’une annonce du ministère des Finances du Québec[5], le montant maximal du crédit d’impôt pour un particulier âgé de 70 ans ou plus sera bonifié, et ce à compter de l’année d’imposition 2022. Le montant du crédit d’impôt sera versé dès le printemps 2023, à la suite de la production de la déclaration de revenus pour l’année d’imposition 2022. En raison de cette bonification, le crédit d’impôt remboursable pour les activités des aînés sera éliminé à partir de l’année d’imposition 2023.

- Un aîné admissible sans conjoint pourra bénéficier d’un crédit d’impôt remboursable pouvant atteindre 2 000$ si son revenu net ne dépasse pas 24 195$. Ce montant sera réduit à 0$ lorsque le revenu net dépassera 64 195$.

- Un aîné admissible et son conjoint qui n’est pas admissible pourront bénéficier d’un crédit d’impôt remboursable pouvant atteindre 2 000$ si leur revenu familial ne dépasse pas 39 350$. Ce montant sera réduit à 0$ lorsque le revenu familial dépassera 79 350$.

- Un couple d’aînés admissibles pourra bénéficier d’un crédit d’impôt remboursable pouvant atteindre 4 000$ si leur revenu familial ne dépasse pas 39 350$. Ce montant sera réduit à 0$ lorsque le revenu familial dépassera 119 350$.

Ce crédit d’impôt remboursable ne sera plus indexé annuellement. Toutefois, un mécanisme de revalorisation du taux de réduction de 5% sera introduit à partir de 2023. Il existe de nombreux crédits d’impôts pour les personnes âgées auxquels vous pouvez être admissible selon votre situation fiscale. Restez à l’affût des nouveautés et consultez un comptable au besoin afin de bénéficier de tous les crédits, déductions et programmes sociaux dont vous avez droit.

Loi sur la remise des dépôts d’argent aux cotitulaires d’un compte qui sont des conjoints ou des ex-conjoints (au Québec seulement)

Jusqu’à tout récemment, lors du décès de l’un des cotitulaires d’un compte bancaire, l’institution ne remettait pas les sommes au conjoint survivant tant qu’un liquidateur de la succession du défunt n’était pas désigné et que certaines démarches n’étaient pas effectuées. Cela pouvait prendre quelques semaines ou même quelques mois. Depuis la mise en vigueur de la Loi sur la remise des dépôts d’argent aux cotitulaires d’un compte le 8 décembre 2022[6], les codétenteurs d’un compte-conjoint au Québec qui sont des conjoints (mariés, en union civile, conjoints de fait) ou des ex-conjoints (divorcés ou ex-conjoints de fait) et qui sont les deux seuls codétenteurs du compte peuvent déclarer leur part respective dans le solde du compte. L’objectif de la loi est de permettre à un codétenteur d’accéder plus rapidement à ses liquidités advenant le décès de l’autre codétenteur du compte, avant même qu’un liquidateur ne soit désigné pour régler la succession. Il suffit de faire une demande écrite auprès de votre institution financière.

Dorénavant, si vous ouvrez un nouveau compte-conjoint visé par la loi, soit un compte chèque ou un compte épargne, vous aurez la possibilité de déclarer votre part respective dans le compte. Vous aurez la responsabilité d’informer la banque de toute modification par la suite. Ainsi, au décès de l’un de vous, l’institution financière aura l’obligation de remettre au survivant ou au liquidateur de la succession qui lui en fait la demande écrite, la part du solde du compte qui lui revient. Cette remise pourra être totale ou partielle, selon ce qui aura été demandé. À défaut d’une déclaration, la répartition des actifs sera présumée être 50%/50%.

Si vous détenez déjà un compte-conjoint visé par la loi ouvert avant le 8 décembre 2022, la répartition des parts est présumée être 50%/50%. Vous avez cependant la possibilité de contacter votre institution financière et de produire une déclaration pour modifier la part respective de chacun. Une signature de la part des deux codétenteurs sera exigée.

Annik Noël, Pl. Fin. | Analyste principale en gestion de patrimoine Eric Gaudreau, M.Sc., CFA | Gestionnaire de portefeuille