À l’été 2008, j’étais à la recherche d’un nouvel imperméable. Une jeune employée d’une boutique de vêtements a attiré mon attention sur un point important. Elle m’a expliqué que la pluie finit toujours par s’infiltrer par les coutures. Pour éviter cet inconvénient, elle me suggère d’acheter un vêtement dont les piqûres sont scellées. J’ai écouté son conseil et j’étais très fier de mon achat. J’avais hâte qu’une averse arrive pour tester ma nouvelle acquisition… Je vous tiens en haleine pour l’instant à ce sujet, j’y reviendrai dans ma conclusion. Regardons en premier une autre forme de résistance aux intempéries : peut-on rendre son portefeuille imperméable aux tempêtes boursières?

La diversification par classe d’actif est un élément essentiel à la conception d’un portefeuille. En 2008, alors que plusieurs indices boursiers reculaient de plus de 30%, les obligations gouvernementales canadiennes, pour leur part, étaient en hausse de 9%. Pour pouvoir atténuer l’impact sur nos finances des baisses de la bourse, l’histoire nous enseigne qu’il faut détenir des titres gouvernementaux.

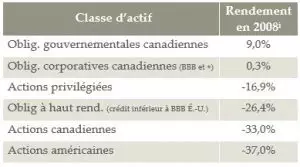

Malheureusement, les baisses des taux d’intérêts des 35 dernières années ont provoqué l’adoption d’un comportement dangereux chez plusieurs investisseurs. Dans l’espoir d’obtenir des rendements plus élevés, les titres traditionnels de revenu fixe ont été substitués dans bien des cas par des actifs de moins bonne qualité, tels les obligations à haut rendement (cote de crédit inférieure à BBB) et les actions privilégiées. Il s’agit certes d’actifs qui diversifient le portefeuille. Mais a-t-on oublié pourquoi on veut diversifier le portefeuille? On inclut des titres à revenu fixe dans l’espoir de limiter les dégâts lors des épisodes orageux sur les marchés boursiers. En 2008, les actions privilégiées et les obligations à haut rendement ont reculé respectivement de 16,9% et de 26,4% (voir tableau ci-dessous).

À nouveau en 2016, le début de l’année a été difficile à la bourse. Au même moment, l’indice S&P/TSX actions privilégiées a connu un recul de 15,8%. Je ne voudrais pas que mon message soit mal interprété. Je ne dis pas que ces actifs ne sont d’aucun intérêt. Je crois seulement qu’il y a toujours lieu d’avoir une grande exposition aux obligations gouvernementales, même si les taux sont beaucoup plus bas que par le passé. Puisqu’en période orageuse, contrairement aux titres plus risqués, les obligations d’État tendent à ne pas laisser entrer la pluie.

J’ai appris beaucoup des intempéries de 2008, à la bourse comme dans la vie. Alors que j’étais au Festival d’été de Québec avec mon nouvel imperméable, me vantant auprès de mes amis d’être invincible avec mes coutures scellées, un déluge s’est abattu sur les plaines d’Abraham. À la fin de la soirée, lorsque j’ai enlevé mon imperméable, mes amis ont bien ri lorsqu’ils ont vu que mon chandail était imbibé d’eau partout sauf… précisément sous les coutures. Quelques belles lignes bien définies étaient sèches. Tout le reste était détrempé. Il y a une morale dans cette histoire. Même en examinant sous toutes ses coutures un produit (une action privilégiée ou un vêtement), c’est lors d’une intempérie qu’on saura s’il peut nous protéger ou non.

Eric Gaudreau, M.Sc., CFA

Conseiller en placement

Gestionnaire de portefeuille